Lebenswichtige Elemente für Net Zero – Können Minenunternehmen die steigende Nachfrage für kritische Metalle erfüllen?

Bergbauunternehmen stehen im Mittelpunkt, da Industrie und Regierungen mit Lieferengpässen und geopolitischem Gegenwind zu kämpfen haben, um die für eine nachhaltige Zukunft benötigten Mineralien zu sichern.

In dem Maße, wie das Ausmaß der Energiewende in der Industrie, den Medien und im politischen Diskurs immer deutlicher wird, werden auch die Auswirkungen auf den Sektor der natürlichen Ressourcen immer mehr ersichtlich. Die ehrgeizigen Netto-Null-Ziele der G7 und darüber hinaus sind die treibende Kraft für die Dekarbonisierung und treiben die schnelle Entwicklung grüner Technologien voran. Die Herausforderungen bei der Versorgung mit den für dieses Wachstum benötigten Rohstoffen sind jedoch deutlich geworden, sowohl im Hinblick auf die beträchtlichen Investitionssummen, die für die Ausweitung der Produktion erforderlich sind, als auch auf die dringende Notwendigkeit, die Sicherheit der Lieferketten angesichts der zunehmenden geopolitischen Rivalität zwischen den USA, China und Europa und ihren jeweiligen Interessen zu gewährleisten.

Die technologische Entwicklung, insbesondere in den Bereichen Energiespeicherung und Elektrofahrzeuge, ist in den letzten Jahren in einem historischen Tempo vorangeschritten, das die Erwartungen der Branche übertrifft und sogar die optimistischen Prognosen des Baker Steel-Teams übertrifft. Die rasante Verbreitung grüner Technologien und die daraus resultierenden Nachfrageprognosen für Metalle sind nach wie vor das Hauptinvestitionsargument für unsere Electrum-Strategie, die vor fast viereinhalb Jahren eingeführt wurde. Der Wettbewerb um die Versorgung mit kritischen Materialien wird den Sektor in den kommenden Jahren dominieren, und letztlich werden die Bemühungen um die Erreichung von Netto-Null-Emissionen die Metall- und Bergbauindustrie verändern, und zwar sowohl im Hinblick darauf, was abgebaut wird, als auch darauf, wie es abgebaut wird.

- Der Bergbausektor steht im Zentrum des Übergangs zu sauberer Energie, inmitten umfassenderer ESG-Ziele.

- Die Investitionen im Minensektor bleiben weit unter dem Niveau, das zur Deckung der Nachfrageerwartungen erforderlich ist. Viele Rohstoffpreise müssen länger steigen, um Anreize für das notwendige Wachstum zu schaffen.

- Metallproduzenten scheinen unterbewertet und befinden sich in einer guten finanziellen Verfassung, während die konstruktiven M&A-Aktivitäten zunehmen.

- Anleger in Bergbauaktien können von diesem enormen Potenzial profitieren. Um diese Chance nutzen zu können, müssen jedoch eine Reihe von ESG-, Technologie- und Lieferkettenrisiken bewältigt werden.

Rohstoffknappheit und steigende Risiken für globale Lieferketten sind in einer Reihe von Branchen immer wiederkehrende Themen, von der Bau-, Automobil- und Lebensmittelbranche bis hin zu Hightech-Industrien wie der Halbleiterproduktion. Nirgendwo sind diese Engpässe bei kritischen Werkstoffen deutlicher zu spüren als in den schnell wachsenden grünen Technologien, wo die steigende Nachfrage nach erneuerbaren Energiekapazitäten, Batterietechnologie und elektronischen Komponenten die Nachfrage für kritische Metalle in die Höhe schnellen lässt.

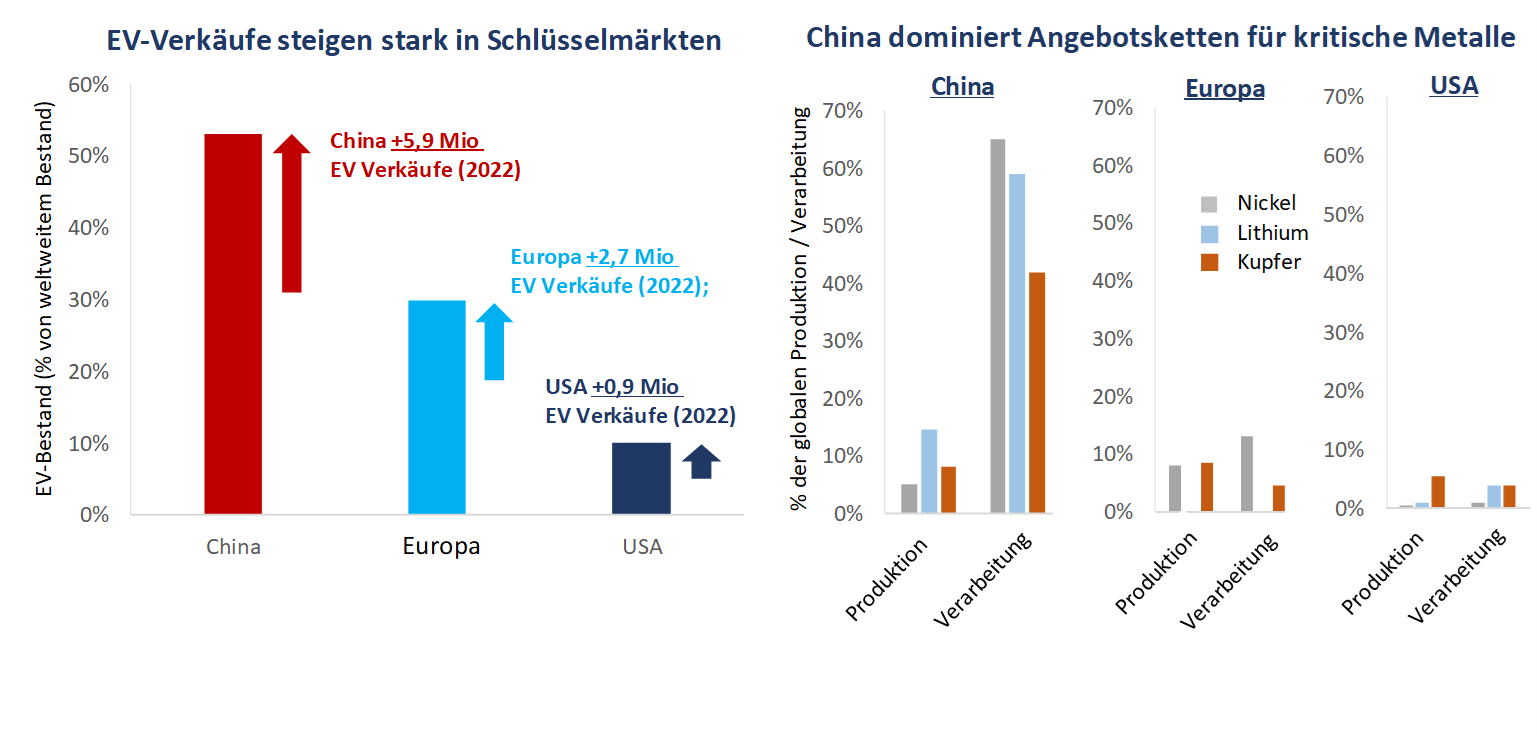

Figur 1

Quelle: IEA, Baker Steel Capital Managers LLP. Anmerkung: *Europa umfasst die Länder der Europäischen Union, Island, Israel, Norwegen, die Schweiz, die Türkei und das Vereinigte Königreich. Beinhaltet BEV und PHEV.

Das rasante Wachstum des Marktes für Elektroautos verdeutlicht diesen Trend. Im Jahr 2022 wurden weltweit 10 Millionen E-Fahrzeuge verkauft, was etwa 14 % der gesamten Autoverkäufe entspricht, verglichen mit nur 4 % im Jahr 2020. In diesem Jahr wird der Absatz von Elektroautos laut IEA-Prognosen auf 14 Millionen ansteigen, was 18 % des weltweiten Absatzes entspricht. Da für ein Elektroauto ein Vielfaches der in einem Fahrzeug mit Verbrennungsmotor verwendeten Metalle benötigt wird, darunter viele Spezialmetalle, stehen die Hersteller vor der wachsenden Herausforderung, einen sicheren Zugang zu Produktions- und Verarbeitungskapazitäten zu gewährleisten. Die Nachfrageprognosen für kritische Metalle sind in die Höhe geschnellt: Bis 2030 wird ein Anstieg der Lithiumnachfrage um 363 %, der Kupfernachfrage um 60 % und der Nickelnachfrage um 50 % erwartet.

Bei welchen Metallen sind die Lieferketten instabil?

Eines der auffälligsten Merkmale der grünen Energiewende ist die große Bandbreite an Metallen und Materialien, die für die Herstellung von Technologien und Infrastrukturen im Vergleich zu einer mit fossilen Brennstoffen betriebenen Wirtschaft benötigt werden. Die Verwendung von Kupfer, Aluminium und Edelmetallen in Schaltkreisen und bei der Elektrifizierung sowie die Verwendung von Lithium, Kobalt, Nickel und Graphit für Batterien sind hinlänglich bekannt. Für die Erzeugung, Speicherung und Übertragung sauberer Energie werden jedoch noch eine Vielzahl anderer Rohstoffe benötigt, z. B. Seltene Erden, insbesondere Neodym-Praseodym („NdPr“), und eine Reihe von Spezialmetallen wie Mangan, Vanadium und Platingruppenmetalle („PGMs“).

Viele dieser Metalle sind selten und kommen nur in relativ geringen Konzentrationen in der Erdkruste vor, was ihre Gewinnung und Produktion komplex und kostspielig macht. Andere Metalle sind häufiger anzutreffen, wenn auch mit Herausforderungen, die sich aus der Komplexität der Verarbeitung und dem Einsatz neuer Technologien ergeben, sowie aus ESG-Bedenken, insbesondere in Bezug auf Umweltzerstörung und soziale Auswirkungen, und aus der geografischen Konzentration, die geopolitische Faktoren hervorrufen kann.

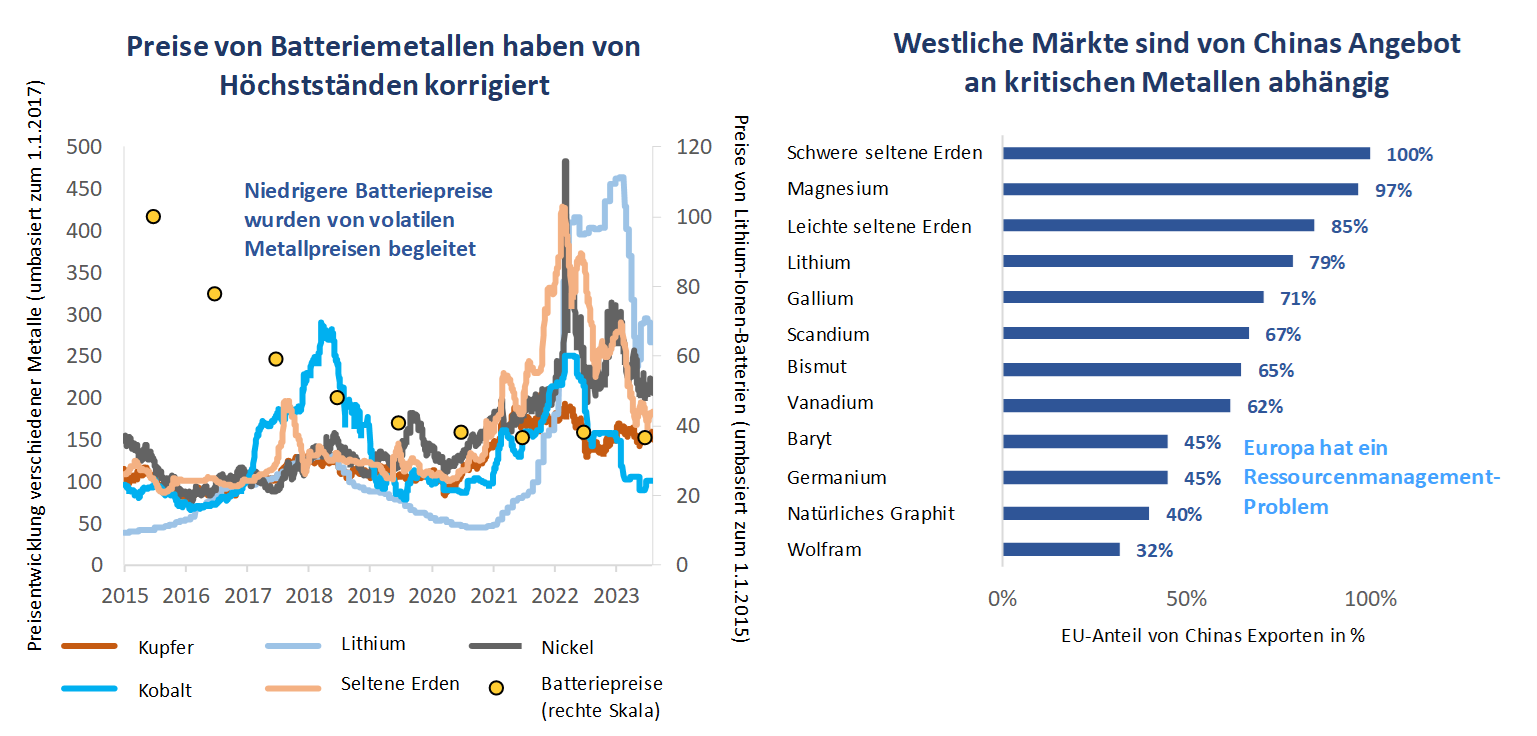

Die rasante Entwicklung grüner Technologien hat die Nachfrageprognosen für Spezialmetalle in die Höhe schnellen lassen, insbesondere für die Metalle, die für die Herstellung von Lithium-Ionen-Batterien verwendet werden, deren Kosten in den letzten Jahren erheblich gesunken sind. Diese Nachfrage hat die Preise vieler Spezialmetalle in den letzten zwei Jahren auf Rekordhöhen getrieben. Inzwischen haben sich die Preise jedoch aufgrund von Marktfaktoren konsolidiert, insbesondere durch das Ende der Subventionierung von Elektrofahrzeugen in China Anfang 2023 und die Sorge über ein möglicherweise schwächeres chinesisches und globales Wachstum.

Figur 2

Quelle: Europäische Kommission, IEA, Bloomberg. Hinweis: Der Lithiumpreis bezieht sich auf das Lithiumkarbonat-Äquivalent. Die Preise für Seltene Erden werden durch den China Praseodym-Neodym Oxide Market Price Shanghai dargestellt.

Die Herausforderungen hinsichtlich Lieferketten sind für die entwickelten westlichen Volkswirtschaften besonders akut, vor allem für die großen technologischen Verbrauchermärkte in den USA und Europa. Die Abhängigkeit dieser Länder von der chinesischen Produktion von Industriekomponenten und Konsumgütern gibt politischen Entscheidungsträgern und Führungskräften zunehmend Anlass zur Sorge. Unterdessen sind die geopolitischen Risiken nach dem Einmarsch Russlands in die Ukraine, der einen anhaltenden Konflikt in einer der wichtigsten rohstoffproduzierenden Regionen der Welt ausgelöst hat, stärker in den Fokus gerückt. Das Ergebnis dieser Instabilität ist eine Preisvolatilität bei vielen Rohstoffen, die die Unsicherheit für Hersteller und Produzenten, die ihre Produktion steigern wollen, erhöht.

Chinas beherrschende Stellung im Zentrum der Lieferketten für Spezialmetalle ist allgemein bekannt. China ist der weltweit größte Produzent von Elektrofahrzeugen, Batterien, Solarmodulen und Windturbinen und damit ein wichtiger Teil der Lieferkette für viele grüne Technologien. Das Land investierte in der ersten Hälfte des Jahres 2023 mehr als 10 Mrd. USD in den Metall- und Bergbausektor (Green Finance & Development Centre), mehr als die gesamte Summe für 2022, einschließlich Investitionen in Lithium-, Nickel- und Kupferprojekte sowie Uran und Eisenerz. Investitionen in den Metall- und Bergbausektor sind ein zunehmend wichtiger Bestandteil der chinesischen „Belt and Road“-Initiative, die über 1 Billion USD in Infrastrukturprojekte investiert hat. Neben den Investitionen in die Sicherung der Versorgung mit wichtigen Rohstoffen hat China auch die Entwicklung seines inländischen Verarbeitungssektors weiter vorangetrieben und damit seine Abhängigkeit von ausländischen Verarbeitern von Metallen wie Kupfer, Aluminium, Lithium und anderen verringert, während die Lieferketten im Land konzentriert wurden. Chinesische Unternehmen haben in den letzten zehn Jahren auch ihre Bemühungen verstärkt, ihr globales Netzwerk, Joint Ventures und Partnerschaften auszubauen.

Die jüngste Entscheidung Chinas, die Ausfuhr von Gallium und Germanium zu beschränken, zwei Metalle, die in mikroelektronischen Bauteilen für eine Reihe von Produkten, darunter Halbleiter und Solarzellen, verwendet werden, veranschaulicht das angespannte industrielle und geopolitische Umfeld, in dem sich globale Lieferketten bewegen. Gallium, Germanium und viele andere werden von den USA, der EU und anderen westlichen Volkswirtschaften als kritische Mineralien betrachtet, doch China produziert über 95 % der weltweiten Galliumproduktion und etwa 60 % des Germaniumangebots. Die zunehmende Aufmerksamkeit für die potenzielle militärische Nutzung von Metallen führt zu immer schärferen Auseinandersetzungen, wie die Einstufung von Huawei Technologies und ZTE Corporation durch die EU als nationale Sicherheitsrisiken zeigt, was die Spannungen verschärft.

Der zunehmende Ressourcennationalismus verschärft das Risiko in Lieferketten weiter. Der Anstieg der Nachfrage nach Übergangsmetallen hat viele Länder, die über reiche Vorkommen an zukunftsträchtigen Rohstoffen verfügen, in eine einflussreiche Position gebracht. Diese Verschiebung der Dynamik birgt Vorteile für rohstoffreiche Länder, da sie ihre eigene Entwicklung beschleunigen können. Argentinien wird voraussichtlich noch in diesem Jahr seine erste Anlage für Lithium-Ionen-Batterien in Betrieb nehmen, während Indonesien Investitionen von Erstausrüstern (OEM) wie Ford und Hyundai anzieht, um Nickelverarbeitungsanlagen im Land zu entwickeln. Dies hat auch zu politischen Bemühungen geführt, die inländische Versorgung zu kontrollieren, wie die Ankündigung Chiles Anfang des Jahres, seine Lithiumindustrie halb zu verstaatlichen, und das Ausfuhrverbot für Kobaltkonzentrate in der Demokratischen Republik Kongo zeigen. Es gab zwar Spekulationen über neue OPEC-ähnliche Kartelle für Mineralien für die Energiewende, wie z. B. im südamerikanischen Lithium-Dreieck“ Chile, Bolivien und Argentinien, doch halten wir dies für verfrüht. Der rasche Wandel, der sich im Bereich der Batterietechnologie vollzieht, schafft eine hohe Wahrscheinlichkeit für Substitution und neue Marktteilnehmer.

In den USA und Europa wächst der politische Wille, das Ungleichgewicht zwischen Handel und Produktion auszugleichen und die Sicherheit der Lieferkette für wichtige Rohstoffe zu verbessern. Dies ist eine große Herausforderung, da China bei der Produktion und Verarbeitung führend ist und erhebliche Investitionen benötigt, um Exploration, Entdeckung, Abbau und Verarbeitung im Inland voranzutreiben und die technologische Entwicklung in diesen Bereichen zu finanzieren. Das im vergangenen Jahr verabschiedete Gesetz zur Verringerung der Inflation (Inflation Reduction Act, IRA) zielt darauf ab, durch steuerliche Anreize und Finanzierungsprogramme eine saubere Energiewirtschaft aufzubauen. Dazu gehören auch Anreize und zweckgebundene Finanzmittel zur Beschleunigung der Einführung von Elektrofahrzeugen, die aus den 369 Mrd. USD stammen, die für Klimainvestitionen bereitgestellt werden. Das Gesetz sieht vor, dass wichtige Batteriemetalle und -mineralien im Inland oder von US-Freihandelspartnern bezogen werden müssen, so dass eine Ausweitung der inländischen Versorgung dringend erforderlich ist. Ähnlich wie die US-Politik zielt der Net Zero Industry Act der EU, der Anfang des Jahres als Teil des europäischen Industrieplans Green Deal vorgeschlagen wurde, darauf ab, dass bis 2030 mindestens 40 % des Bedarfs an sauberen Technologien in der Europäischen Union aus heimischen Quellen gedeckt werden. Neben der Regulierung zur Förderung inländischer Lieferketten setzen die Industrieländer weiterhin auf Maßnahmen zur Dekarbonisierung, vor allem bei der Abschaffung von Benzin- und Dieselfahrzeugen.

Als langfristige Investoren im Metall- und Bergbausektor sind wir der Ansicht, dass das steigende Lieferkettenrisiko ein Hauptargument für ein aktives Anlagemanagement in diesem Sektor ist. Neben den oben angesprochenen geopolitischen Risikofaktoren sind die Produzenten aufgrund der Dynamik des Spezialmetallsektors einem Substitutionsrisiko ausgesetzt, da bestimmte Materialien im Produktionsprozess und durch den allgemeinen technologischen Wandel ersetzt werden könnten. Aus diesen Gründen halten wir einen aktiven Fokus auf die Vermögensallokation und die Titelauswahl für entscheidend.

Wie gehen die Bergbauunternehmen mit den steigenden Nachfrageprognosen um?

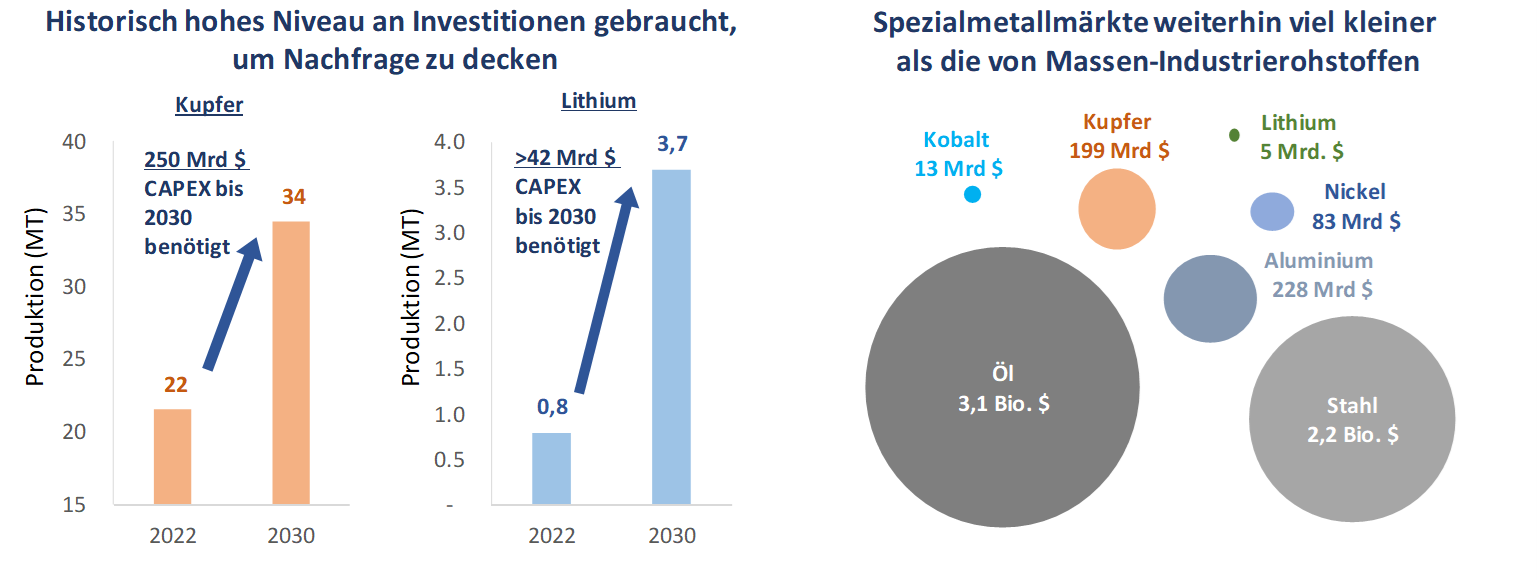

Bergbauunternehmen für Spezialmetalle haben in den letzten Jahren in Bezug auf das Wachstum der Marktkapitalisierung, die Rentabilität und die ESG-Kriterien weitgehend gut abgeschnitten. Insbesondere der Lithiumsektor hat sich trotz seiner Volatilität besser entwickelt als der breitere Bergbausektor. Trotz der ermutigenden Leistung des Sektors ist das Produktionswachstum noch lange nicht erreicht, wenn die rasant steigenden Nachfrageprognosen erfüllt werden sollen. Im gesamten Sektor der Spezialmetalle sind Investitionen in historischer Höhe erforderlich. Für den Lithiumsektor, für den ein Nachfragewachstum von etwa dem 4,5-fachen bis 2030 (im Vergleich zu 2022) prognostiziert wird, werden schätzungsweise Investitionen in Höhe von über 42 Mrd. USD erforderlich sein. Für den Kupfersektor ist die Situation sogar noch extremer, da die zur Deckung der Nachfrageprognosen erforderliche Produktionssteigerung von rund 60 % etwa 250 Mrd. USD an CAPEX erfordert (Benchmark Minerals). Darüber hinaus wird das Ausmaß des im Spezialmetallsektor erforderlichen Wachstums durch die derzeitige Größe der Märkte für Lithium, Kobalt, Nickel und Kupfer im Vergleich zu den Öl- und Stahlmärkten deutlich. Fossile Brennstoffe und Massengüter übertreffen die Spezialmetalle in ihrer Größe, aber die Nachfrageprognosen deuten darauf hin, dass sich diese Situation im kommenden Jahrzehnt deutlich ändern wird.

Figur 3

Quelle: Bloomberg, Albemarle, BHP Billiton, Benchmark Minerals. Hinweis: Nachfrage und CAPEX sind Prognosen. Die Größe des Rohstoffmarktes basiert auf dem Marktwert von 2022. Die Prognosen für die Lithiumnachfrage basieren auf dem Lithiumkarbonat-Äquivalent (LCE).

Bei den Bergbauunternehmen für Spezialmetalle sind positive Veränderungen im Gange, die darauf hindeuten, dass sich in diesem schnell wachsenden Sektor eine starke Dynamik entwickelt. Eine neue Welle von Fusionen und Übernahmen ist im Gange, da diversifizierte Bergbauunternehmen, Hersteller und Technologieunternehmen versuchen, eine zuverlässige, diversifizierte Versorgung mit Spezialmetallen sicherzustellen. Da der Bergbausektor derzeit so wertvoll ist, sind wir der Meinung, dass Minenunternehmen von einer Konsolidierung profitieren können, um ihre Größenordnung zu erhöhen und sich für die starke Periode zu positionieren, die unserer Meinung nach den Rohstoffpreisen bevorsteht, und um sicherzustellen, dass die Versorgung mit Spezialmetallen die Nachfrage nach Batterien, Elektrofahrzeugen und einer breiteren grünen Industrie decken kann. Deals können den Aktionären erhebliche Vorteile bringen, wie z. B. Produktionssteigerungen, kostensparende Synergien und eine höhere Bewertung der Metallproduzenten. Im Jahr 2023 hat das Interesse an Fusionen und Übernahmen im Bergbausektor zugenommen, wobei der Lithiumsektor besonders im Fokus steht (wie in unserem jüngsten Bericht beschrieben, den Sie hier lesen können), was auf die jüngste Schwäche des Lithiumpreises und die erheblichen Nachfrageprognosen zurückzuführen ist. Der im Mai bekannt gegebene Zusammenschluss von Livent und Allkem in Höhe von 10,6 Mrd. USD ist ein Paradebeispiel für konstruktive Fusionen und Übernahmen in diesem Sektor, durch den der drittgrößte Lithiumproduzent der Welt (gemessen an der geschätzten Kapazität) entsteht.

Eine wichtige Entwicklung für den Sektor der Spezialmetalle ist der starke Anstieg der Direktinvestitionen von OEMs und Energieunternehmen in Spezialmetallprojekte und die Verarbeitung von Batteriemetallen. Bei den Automobilherstellern steht die vertikale Integration zunehmend im Vordergrund, wobei die Batterieproduktion nach Möglichkeit im eigenen Haus erfolgt. Allein in den USA investieren Toyota, Hyundai, GM und Ford insgesamt rund 26 Mrd. USD in Batteriestandorte. Auch Tesla konzentriert sich verstärkt auf die Batterieproduktion und strebt nach Kostensenkungen. Direktinvestitionen und Partnerschaften mit Bergbauunternehmen und Bergbaubetrieben durch Automobilhersteller nehmen ebenfalls zu, da die Hersteller versuchen, die Versorgung mit Spezialmetallen zu sichern. Tesla hat Vereinbarungen mit Albemarle, einem führenden Lithiumbergbauunternehmen, und Prony Resources, einem Nickelproduzenten, unterzeichnet. Stellantis hat 55 Mio. USD in Vulcan, ein deutsches Lithiumbergwerk, investiert, während Ford sich mit Vale und Huayou zusammengetan hat, um eine Nickelverarbeitungsanlage in Indonesien zu errichten.

Neben der erhöhten Aufmerksamkeit der Investoren für den Spezialmetallsektor hat sich auch die ESG-Leistung der Minenunternehmen verbessert. Als aktive Investoren im Bergbausektor sind wir davon überzeugt, dass Produzenten von Metallen und Mineralien für eine nachhaltige Zukunft bestrebt sein sollten, im Einklang mit den höchsten ESG-Standards zu arbeiten. Wir sind der Ansicht, dass Nachhaltigkeitsexperten in der Investmentwelt zunehmend mit Bergbauunternehmen zusammenarbeiten und sich für eine Ausweitung der Produktion von kritischen Metallen und Mineralien auf nachhaltige und ethische Weise einsetzen müssen. Einrichtungen wie der International Council on Mining and Metals und die Responsible Mining Initiative spielen in diesem Prozess eine zentrale Rolle, ebenso wie aktive Investmentmanager wie Baker Steel.

Trotz der vielen positiven Entwicklungen im Spezialmetallsektor ist es sehr wahrscheinlich, dass das Angebot in den kommenden zehn Jahren häufig nicht mit der Nachfrage nach kritischen Metallen Schritt halten wird. Wir halten höhere Preise für viele Metalle für wahrscheinlich und sind der Ansicht, dass es bei bestimmten Spezialmetallen zu Preisspitzen kommen kann, wenn die Lieferketten für die grüne Energiewende aufgebaut und entwickelt werden.

Momentum baut sich auf – Mehr als 4 Jahre Investitionen in Aktien von Spezialmetallen

Vor fast viereinhalb Jahren hat Baker Steel seine Aktienstrategie für Spezialmetalle, den Bakersteel Electrum Fund, mit der Vision aufgelegt, Anlegern ein Engagement bei den Produzenten kritischer Metalle und Materialien zu bieten, die für eine nachhaltige Zukunft benötigt werden. Die Electrum-Strategie baut auf jahrzehntelanger aktiver Managementerfahrung und Bottom-up-Research im Bergbausektor durch das Team von Baker Steel auf. Gleichzeitig wird ein Top-down-Overlay hinzugefügt, das sicherstellt, dass sich die taktische und strategische Asset-Allokation auf die Teilsektoren der Branche konzentriert, die am meisten von säkularen Wachstumstrends profitieren werden, vor allem im Zusammenhang mit der Verbreitung grüner Technologien. Das ESG-Research, bei dem unser firmeneigenes ESG-Screening- und Scoring-Tool zum Einsatz kommt, ist ein Schlüsselelement des Anlageprozesses, der vollständig in die Anlageentscheidungen integriert ist.

Das Team von Baker Steel hat mit seiner Electrum Fund-Strategie mittelfristig eine starke risikobereinigte Performance im Vergleich zu seinem Index erzielt und seit der Auflegung im Jahr 2019 erhebliche Anlegergelder eingeworben. Dieser Erfolg ist das Ergebnis einer Kombination von Faktoren. Unsere wertorientierte Anlagephilosophie, unsere proprietären Research-Tools und unser aktiver Investmentansatz sind dabei von zentraler Bedeutung. Dennoch sind wir der Meinung, dass die technischen Fähigkeiten unseres Teams der größte Treiber für den Anlageerfolg sind. Als unabhängiges Unternehmen sind unsere geschäftsführenden Partner als Fondsmanager eng mit unseren Anlegern verbunden, und mit der Erweiterung des Baker Steel Investment Teams in diesem Jahr haben wir sichergestellt, dass unsere Forschungskapazität mit der Strategie und den Fortschritten des Sektors wächst.

Heute haben die Aussichten für den Spezialmetallsektor und die Aussichten für Bergbauunternehmen unsere ursprünglichen Erwartungen bei der Einführung der Electrum Fund-Strategie im Jahr 2019 übertroffen. Die Einführung umweltfreundlicher Technologien, insbesondere von Elektrofahrzeugen und Batterietechnologie, hat rasch an Dynamik gewonnen und die Nachfrageprognosen für wichtige Metalle in die Höhe schnellen lassen. Während sich der Sektor auf das zubewegt, was wir für einen neuen Rohstoff-Superzyklus halten, der von den Metallen und Mineralien angeführt wird, die für den Übergang zu sauberer Energie benötigt werden, wird das Team von Baker Steel weiterhin unseren einzigartigen und wertorientierten Investmentansatz zum Nutzen unserer Kunden umsetzen und gleichzeitig die branchenführenden ESG-Praktiken einhalten.

Über Baker Steel Capital Managers LLP

Baker Steel Capital Managers LLP verwaltet drei preisgekrönte Anlagestrategien, die Edelmetallaktien, Spezialmetallaktien und diversifizierten Bergbau abdecken.

Baker Steel hat eine starke Erfolgsbilanz bei der Outperformance im Vergleich zu seinen Konkurrenten und im Vergleich zu passiven Anlagen im Metall- und Bergbausektor. Die Fondsmanager Mark Burridge und David Baker wurden mit zwei Sauren-Goldmedaillen für das Jahr 2022 ausgezeichnet und erhielten bei den Mines & Money Awards 2019 die Auszeichnung „Fund Manager of the Year“.

Die Edelmetallaktienstrategie von Baker Steel ist 2022 zum fünften Mal in Folge Gewinner der Lipper Fund Awards, während der Baker Steel Resources Trust von der Investment Week als Investmentgesellschaft des Jahres 2021, 2020, 2019, Natural Resources, ausgezeichnet wurde.

Quellen: S&P, USGS, Benchmark Mineral Intelligence, Albemarle, Bloomberg, Bloomberg New Energy Finance.

Wichtig

Hinweis: Bei diesem Dokument handelt es sich um eine Finanzwerbung, die von der Baker Steel Capital Managers LLP (einer in England unter der Nr. OC301191 eingetragenen und von der Financial Conduct Authority zugelassenen und beaufsichtigten Kommanditgesellschaft) zur Information einer begrenzten Anzahl von institutionellen Anlegern (wie im Fondsprospekt definiert) auf vertraulicher Basis und ausschließlich zur Verwendung durch die Person, an die es gerichtet wurde, herausgegeben wird. Dieses Dokument stellt weder ein Angebot zur Ausgabe oder zum Verkauf noch eine Aufforderung zur Abgabe eines Angebots zur Zeichnung oder zum Kauf von Anteilen oder sonstigen Beteiligungen dar, noch ist es oder die Tatsache seiner Verteilung Grundlage für einen entsprechenden Vertrag oder darf im Zusammenhang mit einem solchen Vertrag herangezogen werden. Empfänger dieses Dokuments, die beabsichtigen, Anteile oder Beteiligungen an den Fonds von Baker Steel zu zeichnen, werden darauf hingewiesen, dass ein solcher Antrag ausschließlich auf der Grundlage der Informationen und Meinungen im jeweiligen Prospekt oder einem anderen diesbezüglichen Angebotsdokument gestellt werden darf, die sich von den in diesem Dokument enthaltenen Informationen und Meinungen unterscheiden können. Dieser Bericht darf nicht vervielfältigt oder an andere Personen weitergegeben werden, und andere Personen sollten sich nicht auf seinen Inhalt verlassen. Die Verteilung dieser Informationen stellt kein Angebot zur Beteiligung an einer Anlage dar und ist auch nicht Teil eines solchen Angebots. Dieser Bericht stellt in keiner Weise eine Anlageberatung dar. Die Wertentwicklung in der Vergangenheit sollte nicht als Hinweis auf die zukünftige Wertentwicklung gewertet werden. Die künftige Wertentwicklung kann wesentlich schlechter ausfallen als in der Vergangenheit und kann zu erheblichen oder vollständigen Verlusten führen.